どうも、niraです。

このブログでも散々言っている「長期」で「優良」企業に「積立」投資という投資方法ですが、実は投資の世界では、結局インデックスファンドへの長期積立投資が一番間違いないという言説があったりします。

インデックスというのは、日経平均株価やTOPIXといったような株価指数のことを指し、インデックスファンドというのはそういった株価指数に連動した成績を出すことを目標とした投資信託のことを指します。

さらにインデックスファンドの中でも、米国における株価指数の一つ「S&P500」という指数に連動する投資信託を買った方がいい!とは色々な専門家も言っていることですが、今回はこのS&P500についてもう少し詳しく見ていきたいと思います。

このS&P500、先の記事でも説明したように、アメリカの株式市場に上場している株式のうち、アメリカ企業のみを対象とした、代表的な500銘柄を集めた株価の指数です。

■他の指数(ダウ平均)(NASDAQ100)とはどう違うの?

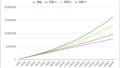

「S&P500」以外にもアメリカを代表する指数として有名なものに「ダウ平均」「NASDAQ100」といったものがあります。

「ダウ平均」は正式名称「ダウ工業株平均30種」という名前で、その名の通りS&Pダウ・ジョーンズ社が(これを選んでるのもS&Pという組織なんですね!)アメリカを代表する30銘柄として独自に選定した30社で構成されている指数になります。

「工業株」という名前の通り、伝統的な大規模製造業の会社なんかが入ってくるのが特徴ですが、今どきの巨大IT企業(アップル・マイクロソフト)もちゃっかり混じっており、アメリカ経済全体を一応30社で網羅しようと頑張ってはいるようです。

「NASDAQ100」とはNASDAQという新興企業向け市場に上場する企業のうち、金融銘柄を除いた、時価総額上位100銘柄をもとにした株価指数となります。

※ちなみに「ダウ平均」と「S&P500」「NASDAQ100」では、数字を算出するためのプロセスが異なります。

「ダウ平均」は「株価平均型株価指数」といって、シンプルに30銘柄の合計を30で割って、調整値で調整を加えたものになります。これは株価が単純に高い銘柄の影響をもろに受けてしまう、という性質があります。

それとは異なり「S&P500」「NASDAQ100」は「時価総額加重平均型株価指数」といって、「時価総額合計額」を「基準点の時価総額合計」で割って計算をするものになります。この場合は、時価総額が大きい銘柄の影響を受けやすくなる性質がある、といえます。

「時価総額加重平均方式」は個別株の「時価総額」の大きさに則って算出されるため、その時「ノってる」銘柄の影響力が大きくなります。S&P500という指数では、今ノリにのってて時価総額も大きいハイテク企業たちの影響がすごく大きいと言えることになります。

ダウ平均の30種類、NASDAQ100の100種類と比べても、S&P500の500種類という数字は格段に大きく、これはつまりその数の分株価の影響がしっかりと分散されている、といえると思います。

実はダウ平均とS&P500では、長期的に見るとほとんどパフォーマンスが同じになることが知られていますが、短期的にはダウ平均の方が銘柄数が少ない分、指数の動きのブレが大きいです。

ちなみにハイテク企業が多いNASDAQ100の動きのブレはもっと大きく、そういった意味では投資初心者が投資先として指数を選ぶのであれば、S&P500が一番無難に臨めることになり、様々な識者が結局S&P500というインデックスを勧めるのはそういった理由があるのです。

そういうわけで 「ダウ平均」「S&P500」「NASDAQ100」の3つの指標に連動したインデックスファンドを選択する際には「S&P500」に連動したものが一番値動きがマイルドで初心者向きである、と覚えておきましょう。

もちろん、長期的に考えて「ダウ平均」に連動したインデックスファンドを代わりに買うのも十分ありですし、少しリスクをとって、値上がり益を狙うのであれば「NASDAQ100」に連動したインデックスファンドも選択肢に入ってくるでしょう。

いずれにしても、各指標の細かい特性を出来る限り理解した上で、それぞれのインデックスファンドを選択する(もちろん3種全てのインデックスファンドを分散して買うのもありです)ことが重要になるのです。

今回はこのへんで。

コメント